Mail dit traineeship naar jezelf

Wil je dit traineeship later nog eens bekijken? Vul je e-mailadres in en ontvang het traineeship in je mail.

Eerder schreven we al een blog over compliance en Customer Due Dilligence. Vandaag zoomen we in op een andere term die de gemoederen binnen de financiële dienstverlening al jaren bezighoudt: Know Your Client, ook wel Know Your Customer (KYC). Het ken-je-klant-principe eist van financiële instellingen dat ze onderzoeken en verifiëren wie hun klantrelatie is. Als “poortwachter” spelen financiële dienstverleners, zoals banken, een belangrijke rol binnen het (internationale) betalingsverkeer. Waarom KYC zo belangrijk is, wat dat in de praktijk voor klanten betekent en welke klanten en organisaties waarschijnlijk met KYC te maken krijgen? Dat leggen we je in deze blog uit.

Financiële instellingen zijn volgens het KYC-principe verplicht om onderzoek te doen naar zowel zakelijke als particuliere klanten. Alles wat een bank doet om een klant te kennen valt onder het KYC-principe. Het doel is daarbij vaak om de identiteit van zo’n klant te verifiëren. Is de klant wel wie hij zegt dat hij is? Ook helpen KYC-checks bij de opsporing van verdachte transacties en het in kaart brengen van geldstromen van grote accounts. Waar komen de euro’s, dollars en roepies precies vandaan bij grote transacties? Zijn ze eerlijk verdiend? Of heeft het geld een dubieuze herkomst? Dankzij KYC komt het witwassen van crimineel geld aan het licht. Banken zijn verplicht melding te doen van verdachte zaken, de FIU (Financial Intelligence Unit) doet nader onderzoek. Daarnaast bestrijd je als banken ook zaken als belastingontduiking of mensensmokkel. Werken bij een bank saai? Dacht het niet.

In Nederland is het KYC-principe zelfs geregeld bij wet: de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft). Naast het maatschappelijke belang dat financiële dienstverleners dienen met het voorkomen van criminaliteit, is klantonderzoek ook een belangrijk onderdeel van de integriteit en reputatie van financiële organisaties. De nodige Know Your Client-checks verwerken in de kernprocessen van banken draagt bij aan vertrouwen van de consument in de financiële sector.

Wie komt in aanraking met Know Your Client?

Wie komt in aanraking met Know Your Client? Alle financiële instellingen die het vermogen van klanten beheren of daarmee in aanraking komen, moeten zich pro-actief verdiepen in hun klanten. Met name banken, advocaten, accountantskantoren en verzekeraars zijn als organisatie gevoelig voor witwaspraktijken en misbruik door kwaadwillende klanten. Bovendien zijn dit organisaties die diensten aanbieden waar vermogende personen en organisaties niet omheen kunnen. Ook zij die hun geld op illegale wijze hebben verdiend. Je kunt tenslotte maar zoveel bankbiljetten op zolder kwijt. Dus beleg je het in financiële producten, vastgoed of waardevolle voorwerpen.

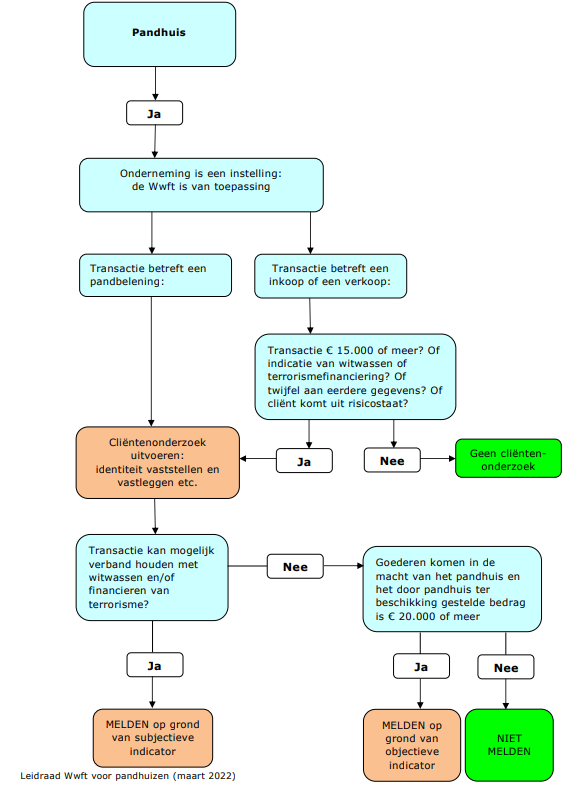

Tegenwoordig geldt de verplichting voor meer bedrijven en is er sprake van veel strengere toezicht op grote transacties. Van bedrijven wordt gevraagd om scherp te zijn en kritisch te beoordelen of het geld op een juiste manier verkregen is. Daarbij is een goede procesorganisatie en risico-analyse van klanten zeer belangrijk. Grote bedragen vanuit of richting landen die kampen met corruptie, internationale drugshandel en terrorisme vallen natuurlijk meer op dan stabiele landen met een goed functionerend overheidsapparaat. Maar er zijn meer organisaties en beroepsgroepen die gevoelig zijn voor misbruik, van pandhuizen en casino’s tot accountants en belastingadviseurs. Allemaal hebben ze een KYC-verplichting. Een lijst met instellingen en beroepen voor wie de Wwft geldt vind je op de website van de Financial Intelligence Unit Nederland (FIU). Zijn zijn bij elke samenwerking verplicht klanten te identificeren en verdachte zaken te melden. De verschillende toezichthouders (De Nederlandsche Bank, De Stichting Autoriteit Financiële Markten, Bureau Financieel Toezicht en Bureau Toezicht Wwft) hebben voor de instellingen die onder hun toezicht vallen zelfs specifieke leidraden (zie afbeelding) ontwikkeld die daarbij helpen.

Een Know Your Client check komt dus geregeld voor in de financiële sector. Voor een KYC check bestaan vaste procedures, die organisaties helpen een volledig beeld te krijgen van de persoon of organisatie waarmee ze te maken hebben. Samen vormen ze een kernonderdeel van het werk als KYC analist of CDD analist:

Voor klanten leggen banken, zoals de Rabobank, vaak op de website uit wat KYC voor klanten inhoudt.

Grote banken hebben complete afdelingen ingericht voor hun KYC-activiteiten. ABN AMRO investeert met haar Know Your Client Centre in een veiligere financiële sector. De afdeling gebruikt de nieuwste technieken om ongebruikelijke transacties te herkennen. Maar goede KYC analisten zijn daarin onmisbaar voor het checken en actualiseren van klantdossiers. Samen optrekken met andere banken, toezichthouders en justitie om de KYC-processen te verbeteren en financieel-economische misdaad op te sporen maakt het beroep van een KYC analist razend interessant en onmisbaar.

Is jouw interesse in het thema Know Your Client gewekt? En lijkt het je gaaf om hier een rol van betekenis in te spelen? Talent&Pro biedt hoogopgeleide starters een carrière in dit werkveld met het traineeship CDD Analist en het traineeship Financial Crime. Solliciteer of neem contact op met onze recruiters voor meer informatie!