Mail deze traineeship naar jezelf

Wil je dit traineeship later nog eens bekijken? Vul je e-mailadres in en ontvang de traineeship in je mail.

Jessy Oudeman is Talent&Pro-alumna. Na haar carrièrestart bij Talent&Pro richtte zij zich op beleggen en bloggen bij Happy Rich Millennial. In haar blogs deelt zij haar persoonlijke ervaringen met personal finance. Haar schrijfwerk blijft niet onopgemerkt: zo schrijft ze columns voor regiobladen over onderwerpen als beleggen, crypto en studieschuld. Met veel plezier spreekt ze over het behalen van financiële doelen als millennial. Voor deze blog dook ze in het onderwerp pensioenbeleggen.

Eerder schreef ik al dat pensioenbeleggen misschien niet het meest sexy onderwerp is, maar wel o zo belangrijk! Want hell no dat jij na al die jaren hard werken later niet rond kan komen. Vandaag bespreek ik een belangrijk onderdeel van pensioenbeleggen: het fiscale voordeel. Hier doen we het namelijk voor! Ik leg je uit wat dit nou betekent en hoe het fiscale voordeel werkt.

Fiscaal voordeel is niets anders dan belastingvoordeel. Dit wil zeggen dat je stukken minder belasting betaalt dan wanneer je ‘gewoon’ zou beleggen voor je pensioen. Je ontvangt namelijk bij de volgende aangifte direct een groot deel van je inleg terug. De hoogte van de belastingteruggave is afhankelijk van de schaal waarin de top van je inkomen wordt belast. Door je jaarruimte ieder jaar voor 31 december op een pensioenrekening te storten zorg je dus voor meer inkomen later én hou je er nu een mooi voordeel aan over.

Die geblokkeerde rekening is dus echt bedoeld voor je pensioen: je kunt het bedrag niet zomaar opnemen. Daarnaast mag je vanwege dit voordeel niet onbeperkt geld inleggen. Hierdoor heb je verschillende voordelen waardoor je minder belasting betaalt. Als je de voor jouw afgesproken pensioengerechtigde leeftijd hebt gehaald, laat je het bedrag uitkeren. Je betaalt dan alsnog belasting, maar (waarschijnlijk) wél tegen het lagere inkomstenbelastingtarief. De voordelen leg ik hieronder uit in meer detail.

Met dit belastingvoordeel probeert de Nederlandse overheid eigen pensioenopbouw te stimuleren. Dit voordeel geldt voor zowel pensioensparen als beleggen, mits je een geblokkeerde pensioenrekening gebruikt.

Misschien denk je wel, dat belastingsysteem en die boxen, hoe zit dat nou? En hoe krijg je dan belastingvoordeel? In Nederland hebben we het “boxenstelsel”. Ik leg je kort uit hoe dat zit.

Het belastbaar inkomen is het inkomen waarover de belasting zal worden berekend. Als zzp’er is dit de bruto winst plus eventuele bijtelling van je zakelijke auto. Hoe lager je belastbaar inkomen is, hoe minder belasting je betaalt.

Het belastingtarief voor inkomen uit werk en woning is een oplopend tarief. In deze box betaal je belasting over je inkomen uit werk, maar ook over je eigen woning. Je betaalt in verhouding meer belasting wanneer je inkomen hoger wordt. Naast inkomen speelt ook leeftijd een rol. In het jaar dat je de AOW-leeftijd bereikt zal je in een lager tarief vallen. Je inkomen en leeftijd (voor of na AOW) bepalen jouw belastingtarief.

Hoe werkt het belastingvoordeel in box 1?

De inleg voor je pensioen, oftewel je jaarruimte, is aftrekbaar van jouw inkomen in box 1. De inkomstenbelasting zal over een lager bedrag (je belastbaar inkomen) worden berekend. Dit is de aangifte die je elk jaar in maart doet. De betaalde belasting over je inleg mag je terugvragen. Mits dit in je jaarruimte valt. Lees alles over jaarruimte in dit artikel.

Je betaalt dus nu geen inkomstenbelasting over je inleg, maar later wel. Het verschil is dat je na het bereiken van je AOW leeftijd naar verwachting in een veel lager belastingtarief valt.

Deze kunnen we overslaan, fijn! Deze box is alleen van toepassing als je minimaal 5% belang hebt in bijvoorbeeld een vennootschap.

Over je vermogen betaal je in Nederland vermogensbelasting als je boven een bepaald vermogen zit. Hieronder vallen al je beleggingen en spaargeld. Vervolgens worden hier je schulden van af getrokken. Je vermogen is dus je bezittingen minus je schulden.

Over een deel van je vermogen betaal je geen belasting. Dit wordt het heffingsvrije vermogen genoemd. In 2021 was het heffingsvrije vermogen € 50.000. Misschien is deze box voor velen een ver-van-je-bed show, maar je kunt je voorstellen dat wanneer je vermogen of een pensioen op gaat bouwen je over die grens gaat en dus belasting zal betalen.

Hoe werkt het belastingvoordeel in deze box 3?

Je pensioeninleg valt niet onder je vermogen, mits het dus op een geblokkeerde pensioenrekening staat. Dit bedrag telt dus niet mee als onderdeel van je vermogen, waardoor dit op termijn naar verwachting flink zal schelen in de te betalen vermogensbelasting.

Hoe zit het dan als je zelf extra voor je pensioen belegt op een vrije beleggingsrekening? Het is ook een mogelijkheid om zelf voor je pensioen te gaan sparen of beleggen, niet op een geblokkeerde rekening. Dus bijvoorbeeld door zelf te gaan (index)beleggen. Het voordeel (of nadeel) is dat je bij je geld kunt. Maar, je hebt geen fiscaal voordeel. De gehele inleg valt dan in Box 3. Dat is nadelig, want je kunt niks aftrekken. Je gehele inleg wordt gezien als vermogen en wordt opgeteld bij je vermogen dat je hebt in bijvoorbeeld spaargeld of beleggingen. Dit bedrag zal worden belast zodra je inleg hoger is dan het heffingsvrije vermogen van € 50.000 (2021).

Hoe werkt pensioenbeleggen en je belastingaangifte? Als je in 2021 hebt gestort kon je vanaf 1 maart 2022 belastingaangifte doen. Dit is je jaarlijkse aangifte inkomstenbelasting. In principe verschijnt je inleg en de pensioenbeheerder vanzelf in je aangifte bij ‘Uitgaven voor lijfrente, alleen bij pensioentekort’. Maar, check het altijd zelf!

Als je je belastingaangifte volledig hebt ingevuld, verrekent de Belastingdienst het belastingvoordeel van je pensioenrekening met de totale nog te betalen/ontvangen belasting.

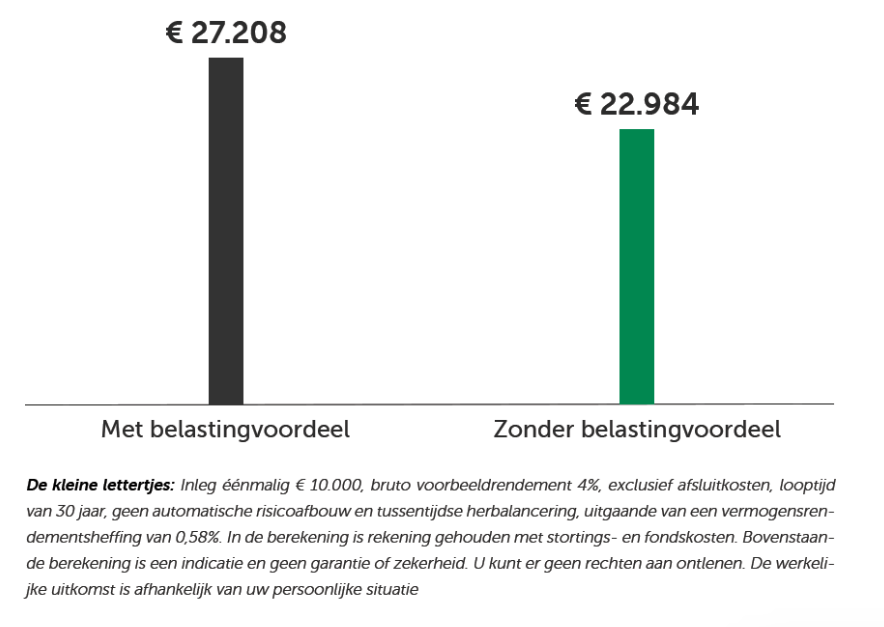

Ik hoop dat ik je duidelijker heb kunnen maken hoe het zit met het belastingvoordeel en pensioenbeleggen. Er is sprake van belastingvoordeel als je kiest te gaan pensioenbeleggen op een speciale geblokkeerde rekening. Je mag je jaarlijkse inleg aftrekken van je belastbare inkomen én je betaalt geen vermogensbelasting over het bedrag. Dit maakt pensioenbeleggen een interessante optie om je pensioen aan te vullen. Om deze reden ben ik al twee jaar aan het pensioenbeleggen bij Brand New Day.

Je kunt meer blogs van Jessy lezen op Happy Rich Millennial.com. Interesse in beleggen en personal finance? Net als Jessy je Wft Basis- en Wft Vermogen certificaten behalen? Bekijk dan het traineeship Bancair/Banking en leer alles over dit onderwerp bij Talent&Pro.